一文读懂铝产业链全景图

前言

铝,是一种化学元素,化学符号是Al。铝元素在地壳中的含量仅次于氧和硅,居第三位,是地壳中含量最丰富的金属元素。

铝是一种银白色轻金属。有延性和展性。商品常制成棒状、片状、箔状、粉状、带状和丝状。在金属品种中,仅次于钢铁,为第二大类金属。

铝的应用极为广泛,在航空、建筑、汽车三大重要工业的发展,要求材料特性具有铝及其合金的独特性质,这就大大有利于这种新金属铝的生产和应用。

铝产业链是将铝土矿用拜耳法或烧结法转化为氧化铝,然后再以氧化铝为原料,用高温熔盐电解工艺生产原铝的过程。电解铝添加合金元素后,通过挤压、延压等形式加工成铝型材、板带箔,广泛应用于房地产、汽车、包装、电力等领域。

铝产业链具有生产原料单一、生产工艺单一两大特征:铝土矿几乎是生产氧化铝的唯一原料(全球仅俄铝Achinsk氧化铝厂用霞石矿),氧化铝是生产电解铝的唯一原材料;全球90%以上氧化铝采用拜耳法即碱法生产,原铝全部用熔盐电解工艺生产。

图片数据来源:开源证券

铝产业链上游

铝产业链上游为“铝土矿-氧化铝-电解铝”,生产铝加工的原材料。铝产业链具有生产原料单一、生产工艺单一两大特征。铝土矿几乎是生产氧化铝的唯一原料,氧化铝是生产电解铝的唯一原材料。全球90%以上氧化铝采用拜耳法即碱法生产,原铝全部用熔盐电解工艺生产。

铝土矿

铝矿石是含有氧化铝或水合氧化铝且具有经济利用价值的一种矿物集合体,是生产氧化铝的主要原材料。近几年铝土矿的国内供应情况日益窘迫,除了环保督查、矿山整顿、矿业权出让制度改革等的政策限制产量外,本身国内矿的基础条件也并不理想。目前国内自采矿的比例只占到25%,民采矿和进口矿分别在35%和40%。

数据显示,2019年全球铝土矿产量37亿吨,相比2018年的32.7亿吨,增长13.15%。2019年我国铝土矿产量下降至7500万吨,相比2018年减少约400万吨。

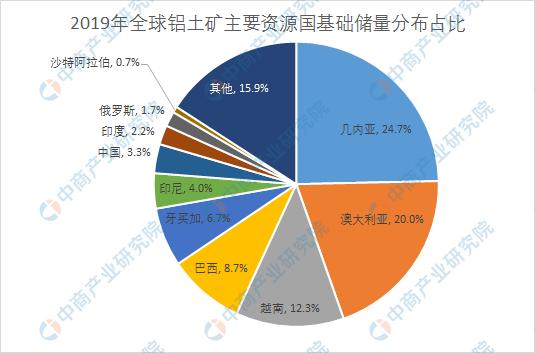

铝土矿分布较为集中,排在前5位的几内亚、澳大利亚、越南、巴西、牙买加储量占全球的72%。

中国铝土矿基础储量仅占全球3%,但铝土矿年产量却占到全球20%。

从地区分布来看,我国铝土矿主要分布在西南部的广西、贵州地区,以及中部的河南、山西地区。

氧化铝

中国是全球最大氧化铝生产国。氧化铝生产主要有拜耳法、碱石灰烧结法和拜尔一烧结联合法三种。通常高品位铝土矿采用拜耳法生产,中低品位铝土矿采用联合法或烧结法生产。其中拜尔法由于其流程简单,能耗低,已成为当前氧化铝生产中应用最为主要的一种方法,产量约占全球氧化铝生产总量的90%左右。

据国际铝业协会数据,2020年,全球氧化铝产量总计1.34亿吨,2019年产量为1.32亿吨,同比增长1.41%。

随着国内氧化铝行业产能的不断释放,产量快速增加,2018年达到最高,为7253.1万吨,同比增长5.09%。到2019年,国内氧化铝产量略微减少,为7247.4万吨,同比下降1%,但仍然继续保持高位发展。截至2020年,中国氧化铝累计产量为7313.2万吨,预计在2021年产量可达7830.82万吨。

电解铝

电解铝就是通过电解得到的铝,主要用于生产各种不同用途的铝加工材。数据显示,2015-2019年,我国电解铝消费量总体呈增长趋势。2019年,尽管电解铝消费量增速有所下滑,但较2018年仍增长了2.4%,消费量达到了3672万吨。2020年国内电解铝消费量为3818.8万吨,同比2019年增加5.77%;产量为3708.00万吨,预计在2021年我国电解铝消费量可达3987万吨,产量可达3820.79万吨。

以2020年末的建成产能4256万吨为基数,预计2022年将达到4480万吨的产能指标天花板。2021/2022年较大的规划产能成为之前市场预期下供应方面的价格压制因素。

由于指标越来越珍稀,整合指标资源,激活闲置产能和将受困于环境容量的指标转移到适宜的地方成为电解铝产业未来2年的主要看点。

2021-2022年电解铝规划投产产能(单位:万吨):

资料来源:上海有色网,中信证券

铝产业链中游

铝产业链中游为铝加工,将原材料铝锭通过熔铸、轧制、挤压和表面处理等工艺和流程,生产出铝型材、管材、棒材等挤压材,板、带、箔等平轧材以及铸造材等各类铝材。

我国是铝压延加工大国,根据国家统计局的数据,2010年至2020年,我国铝材产量从2237.50万吨增加到5779.30万吨,年均复合增长率为9.94%。我国主要铝材产量地区分别是,山东地区累计产量1137.87万吨;河南累计产量为1031.56万吨;广东省累计产量为528.32万吨。

目前,掌握铝合金成型工艺的国内厂商主要有广东鸿图、爱柯迪、文灿股份、派生科技、旭升股份、伯特利、敏实集团、拓普集团、凌云股份等。前五名企业市占率13%:

数据来源:华泰证券

电池锂箔在建项目较少,集中于国内几家上市铝企,主要包括鼎胜新材5万吨项目、东阳光与UACJ合作的4万吨项目、云铝股份的3.5万吨以及南山铝业的1.68万吨。

随着项目逐步投产,全球电池箔产能有望由2019年的9.24万吨增长至2023年的23.72万吨。

2019年全球锂电铝箔产能份额:

数据来源:中信证券

铝合金

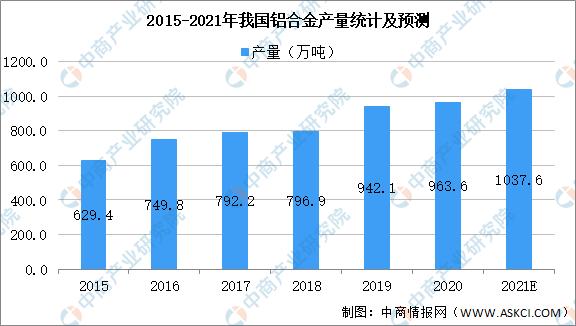

铝合金具有的一系列优良特性,如易于加工、质量轻、导电性好等,以及其相对较低的成本使其对钢、铜等材料形成替代。数据显示,我国铝合金产量波动较为明显,但整体维持增长趋势,2020年中国铝合金累计产量963.6万吨,2015-2020年复合年均增长率为8.9%,预计2021年铝合金产量可达1037.6万吨。

数据来源:国家统计局、中商产业研究院整理

铝箔

铝箔可以满足易回收、绿色环保、耐水、耐高温等多个方面的要求,可以完全阻隔光线、气体和潮气,防水、保持鲜味、防菌和防污。

目前,中国每年消费铝箔量达16.13万吨,已成为仅次于美国的全球第二大铝箔消费国,但在包装领域占比较低,中国占比仅为17%,相对美、日、欧的70%-75%仍比较低。随着下游茶饮料、功能饮料、碳酸饮料等多元化饮料品种的快速发展和啤酒罐化率不断提高,预计未来市场容量有望继续扩大。

数据来源:中商产业研究院整理

重点企业分析

铝产业链下游

铝材下游需求常年维持6%-7%的稳定增长,呈现较强的抗周期属性。

根据Mysteel统计,建筑业是我国铝材最大的下游应用领域,占比达到33%。铝材行业下游需求整体表现较为平稳,增速常年保持在6%-7%水平。

近年来,以汽车轻量化用铝、轨交用铝为代表的交通运输用铝增长势头强劲,将是我国铝材行业产品结构升级的主要方向。

在节能减排政策与电动化加速的驱动下,汽车轻量化正在加速,其中底盘轻量化为新蓝海,铝制电池盒、副车架、控制臂、转向节等渗透率不断提升,同时热成型车身件也开始大规模应用。

目前,最主流的轻量化材料为高强度钢和铝合金材料,2021年高强度钢和铝合金将占据汽车轻量化市场的85%以上,其中铝合金占比近65%。

底盘方面,拓普集团是国内行业龙头,此外还有一汽集团旗下的富奥集团,以及转向节部分的领先企业伯特利;电池盒方面,凌云股份作为国内最大的汽车金属件供应商,车身件技术国内领先;而华域汽车则是国内最大的零部件综合供应商,汽车三大板块均有涉及。

铝合金轻量化车身零部件分类及竞争格局:

数据来源:华域车身零件工程师技师协会,国泰君安

铝产业链环保风险

铝产业链最大的环保风险是赤泥:生产1吨氧化铝会产生1-2吨固废赤泥,具有强碱性,目前没有成熟的处理方案,只能堆存,国内外曾多次发生赤泥库泄漏或垮塌事故,造成企业停产。

铝还是能源属性最强的基本金属,生产1吨电解铝需要至少4吨的标煤。与此同时,铝具有密度小、强度高、耐腐蚀等诸多特质,在后续应用过程中可以降低能耗;其次铝残值高,回收体系完善,循环利用率高。

随着上一轮供给侧改革的执行,行业粗放的、高速扩张的趋势已经结束。叠加中铝集团对云铝股份的控股,2020年国内电解铝产能/产量CR5增长至49.9%/51.9%。碳达峰背景下铝供给天花板的更加稳固,相关碳排放政策可能抬升单吨成本。

无论在传统基建领域还是新基建领域,如5G基站、大数据中心、人工智能、特高压、新能源汽车、新能源充电桩、城际高铁和轨道交通、以及工业互联网,铝都能得到广泛应用,行业显示出强劲的消费韧性。

重点企业分析

▲资料来源:中商产业研究院整理

粤公网安备 44060502001826号

粤公网安备 44060502001826号